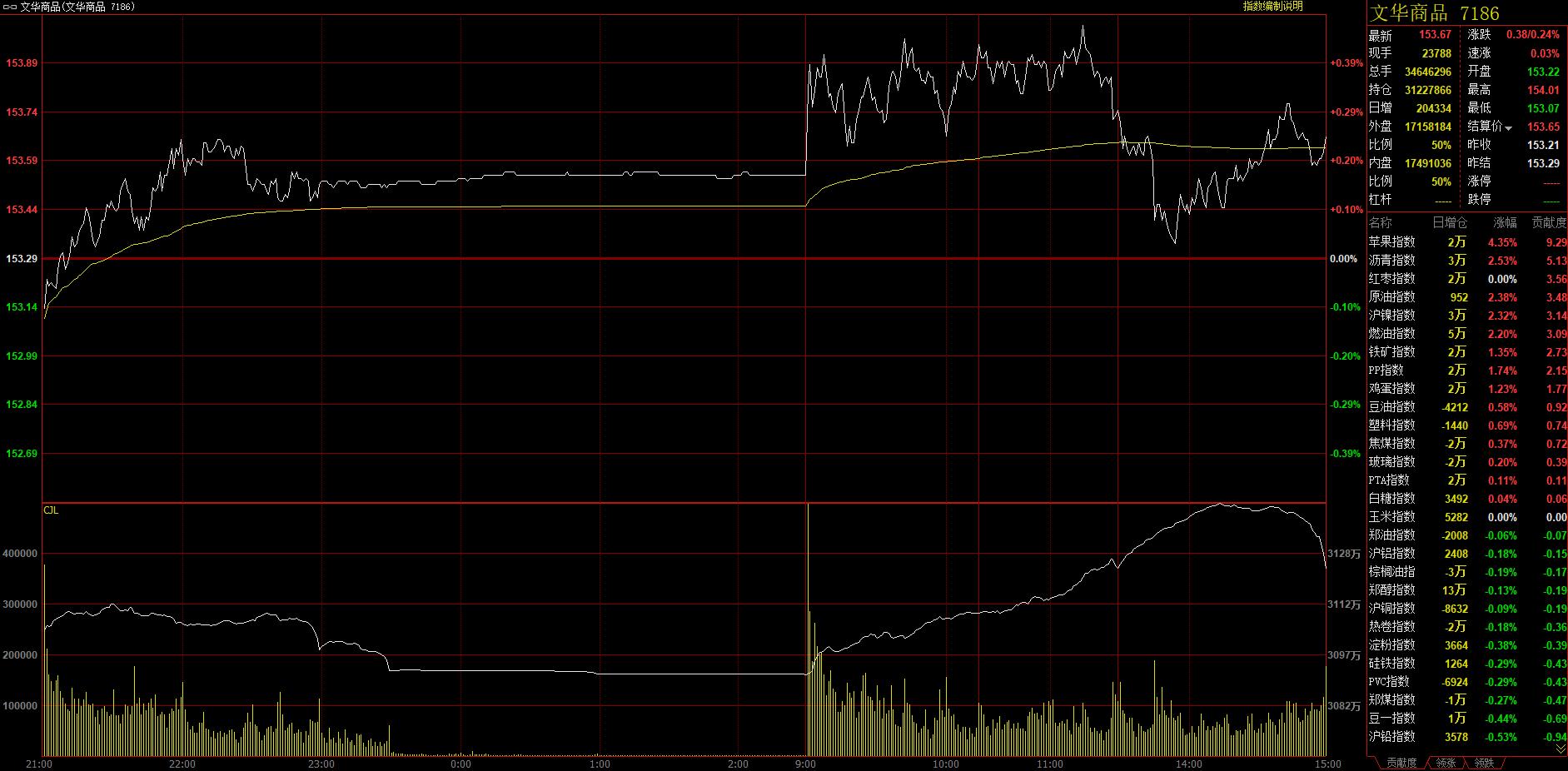

新华财经北京7月8日电 国内商品期货市场周一(7月8日)多数下跌,但多个上涨品种涨幅较大,提振指数收高。黑色系多数下跌,铁矿经历大幅回调后今日止跌反弹,主力合约收涨1.89%至861元/吨。SC原油、燃料油、沥青表现强势,天胶期货大幅下行。上周表现偏弱的沪锡、沪镍一改弱势,显著上扬。美国非农数据降低美国降息预期,压制国内金银低开震荡,分别收跌0.60%和0.84%。水果期货涨势喜人,棉花双粕承压走低。文华商品指数收涨0.24%至153.67点。

文华商品指数7月8日日内走势图

黑色系多数下跌 铁矿石止跌反弹

黑色系期货品种8日多数下跌,锰硅跌超2%,焦炭收跌1.10%,其他黑色系期货皆小幅下跌。铁矿石止跌反弹涨近2%,焦煤收涨0.4%。分析人士指出,2019年上半年Mysteel62%澳粉远期价格指数均价89.7美元/吨,下半年来看,截至目前主要铁矿石产量国家年度产量目标完成度不到50%,下半年进口矿供应量环比上半年有明显增长趋势。按照往年季节性趋势及国家现阶段限产政策考虑,下半年钢厂生铁产量较上半年或有小幅走弱,铁矿石基本面紧平衡状态开始缓解,不过当前情况下的供需绝对量以及较低的港口库存仍是较强支撑,预计下半年价格走势或先强后弱。锰硅方面,新一轮钢厂钢招基调落定,钢招价格较乐观,市场挺价意愿较强,且在后期整体需求明显释放,企业现货供应愈发紧张的情况下,硅锰价格或将走高,带动锰矿价格上涨,电解锰需求一般,价格持稳。焦炭市场持稳运行,焦碳第三轮提降基本落地,据悉山东、河北两大主流代表钢企对焦炭采购价格提降第三轮,目前焦企基本接受。动力煤下半年进入需求旺季,但供应端隐忧仍在,三季度初期动力煤价格或延续震荡偏强走势,不过也需要警惕需求不及预期情况下价格回落的风险。

燃料油、沥青表现强势 天胶期货大幅下行

尽管原油需求趋弱,但中东局势动荡不安支撑下,国际油价蠢蠢欲动。据外媒报道,7月7日,伊朗官方在首都德黑兰召开新闻发布会,正式宣布将浓缩铀丰度提高至3.67%以上。此外,据伊朗媒体报道,伊朗议会正考虑通过一项议案,计划向通过霍尔木兹海峡的外国船只征收通行费用。与国际原油相关性较强的燃料油、沥青、SC原油今日大涨,显然对国际原油价格较为乐观。其他品种中,聚烯烃表现较强,纸浆、橡胶则较为疲弱。燃料油方面,上周新加坡市场结构维持强势,燃料油现货升水、月差、裂解价差在高位的基础上继续攀升,当周三地总库存环比大幅下降,在高温的刺激下,中东地区电力需求持续攀升,沙特等国电厂的燃料油消费大幅增加,一方面中东将增加采购来自欧洲的货物,另一方面当地流向新加坡的船货量也会有所缩减。从需求端来看,虽然当前船燃终端消费相比此前稳中有升,船运BDI指数当周突破1500点,短期航运需求较为乐观。沥青方面,六月山东马瑞原油加工量环比同比降幅均接近20%,利润差对开工的抑制较为明显,叠加七月中石化沥青排产环比降幅逾十万吨,未来沥青产量或不及预期。此外山东焦化开工低位反弹,柴油强势反弹,炼厂转产积极,沥青需求启动,裂解利润有望继续走强。而天然橡胶则表现疲弱,7月5日,中国证监会正式批准上海期货交易所子公司——上海国际能源交易中心开展20号胶期货交易,合约自2019年8月12日正式挂牌交易。而20号胶的上市一方面会导致资金从天然橡胶期货上转移,另一方面,20号胶与现有的全乳胶期货的升贴水结构会发生转变,分析人士认为这个关系会拖累目前的天胶期货价格。

锡镍携手上扬 金银高位震荡

国内有色金属市场本周伊始呈现明显分化。其中,上周表现偏弱的沪锡、沪镍一改弱势,显著上扬。截至下午收盘,沪锡、沪镍主力合约双双收涨超2%。沪锌延续低迷表现,主力合约日内冲高5日均线遇阻后尾盘回落收跌逾1%,盘中刷新2016年11月以来新低。铜、铝、铅等其他金属亦表现偏弱,主力合约尾盘分别录得0.13%至0.59%不等的跌幅。分析人士表示,镍价短期止跌上扬,一方面受到印尼地震和印尼新增镍铁产能投放延期的影响,另一方面现货市场金川镍货源偏紧、伦镍库存处于历史低位,也给予镍价反弹动力。不过,国内不锈钢库存降幅减小、且库存总量仍处高位,暗示需求疲软;印尼的镍铁产能投放也仅是延期,镍价扭转弱势仍缺基本面支撑。上周一度跌停的锡价日内大幅减仓反弹,同时截至上周五沪锡库存环比下降8%,被市场解读为短期库存压力有所缓解,促使锡市短线空头离场。其他金属方面,尽管上周五的非农提振美元显著反弹、且伦铜交仓再现,但受下半年基建预期提振,铜价短线并未受宏观面太多影响,仍维持震荡磨底阶段。